Вычет по инвестиционному счету. Налоговый вычет по ИИС: пошаговая инструкция

Первая волна получения инвестиционного налогового вычета на взносы прошла успешно. И граждане, открывшие индивидуальный инвестиционный счет, смогли вернуть из бюджета вычет до 52 000 рублей. О том, как это сделать, читайте в статье.

С 1 января 2015 года физлица вправе открыть индивидуальный инвестиционный счет (ИИС), на которые буду распространяться налоговые льготы. ИИС - брокерский счет (счет внутреннего учета денежных средств и ценных бумаг клиента) особого вида. Открыть ИИС можно у брокера или управляющей компании. Открыть счет (лишь один) может только физлицо - налоговый резидент РФ. Законодательством предусмотрено наличие двух счетов одновременно, но только в течение месяца - в случае перехода от одного профучастника к другому, без потери права на вычет (). Брокер сообщает в налоговую инспекцию об открытых ИИС в течение трех дней, то есть инспекторы будут знать, сколько счетов имеет гражданин. Если их два, то в вычете будет отказано, даже если второй ИИС не пополнялся и по нему не проводились операции.

Договор на ведение ИИС заключают минимум на три года, а вносить на данный счет можно не более 400 000 рублей в течение налогового периода. Вносить деньги можно только в рублях, и сделать это может только сам владелец ИИС. Если поступившая сумма приводит к превышению указанного лимита, ее возвращают клиенту.

Вложенные деньги и прибыль можно будет вывести с ИИС по истечении трех лет либо при досрочном закрытии счета. Однако в последнем случае право на вычет будет потеряно. Частичный или полный вывод денежных средств с ИИС приводит к его закрытию. Срок в три года начинает исчисляться с момента подписания договора об открытии счета.

Учет всех операций по этому счету профучастник должен вести обособленно от других счетов, в том числе для целей определения налоговой базы по НДФЛ ( , ).

На протяжении всего срока действия договора налоговый агент - брокер не удерживает НДФЛ с операций, проводимых на ИИС. То есть если договор о ведении индивидуального инвестиционного счета не прекращен, налоговый агент по итогам налогового периода по операциям на ИИС удерживать НДФЛ не должен вне зависимости от выбранного вида вычета (письмо Минфина России от 07.12.2015 № 03-04-07/71362).

По индивидуальному инвестиционному счету предусмотрено два типа налоговых вычета ():

- в сумме денежных средств, внесенных налогоплательщиком в налоговом периоде на ИИС (далее - вычет на взносы);

- в сумме положительного финансового результата, полученного по операциям, учитываемым на ИИС (далее - вычет по доходу).

Можно выбрать только один вид вычета, который будет на протяжении всего срока действия договора ИИС. Совмещать вычеты нельзя.

Как получить вычет на взносы

Такой вычет предоставляется за налоговый период в сумме не более 52 000 рублей. Для его получения необходимо наличие дохода, облагаемого по ставке 13 процентов, в том году, за который планируется получение вычета.

Получать вычет можно ежегодно в сумме денежных средств, внесенных в налоговом периоде на ИИС, но при этом не более суммы налога, уплаченной с дохода за указанный налоговый период ( , ).

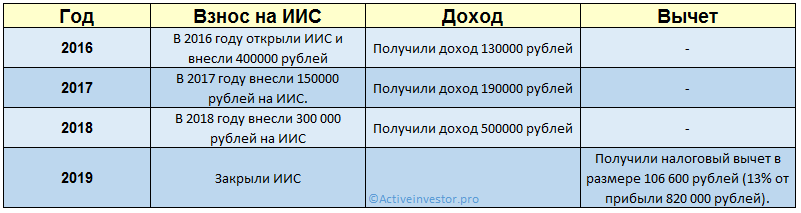

ПРИМЕР

Иванов открыл ИИС в ноябре 2016 г. В декабре 2016 г. он положил на счет 400 000 руб., в 2017 г. - 200 000 руб., в 2018 г. - 300 000 руб., в октябре 2019 г. - 20 000 руб.

Согласно 2-НДФЛ он получил облагаемый НДФЛ доход: в 2016 г. - 300 000 руб., в 2017 г. - 300 000 руб., в 2018 г. - 400 000 руб., в 2019 г. - 400 000 руб.

Сумма вычета предоставляется в размере 13% от суммы взноса на ИИС, но за налоговый период (год) не может превышать 52 000 руб. (400 000 руб. х 13%). В связи с этим Иванов может получить вычет:

- за 2016 г. - 39 000 руб. (300 000 руб. х 13%);

- за 2017 г. - 26 000 руб. (200 000 руб. х 13%);

- за 2018 г. - 39 000 руб. (300 000 руб. х 13%);

- за 2019 г. - 2600 руб. (20 000 х 13%).

Всего за три года действия договора ИИС (исходя из данных нашего примера) Иванов может получить вычет в размере 106 600 руб. (39 000 + 26 000 + 39 000 + 2600).

При расторжении договора на ведение ИИС ранее чем через три года с даты его заключения все ранее полученные суммы вычетов подлежат возврату в бюджет с уплатой пеней.

Каких-либо ограничений, связанных с видом доходов, за счет которых получены денежные средства, зачисляемые на индивидуальный инвестиционный счет, а также с видом счетов, с которых указанные денежные средства перечисляются на ИИС, не содержит. Также в законодательстве не содержится обязательных для целей получения инвестиционного налогового вычета условий в виде минимальных сроков нахождения денежных средств на ИИС без прекращения договора на его ведение ().

Для получения вычета на взносы необходимо подать декларацию по форме 3-НДФЛ в налоговую инспекцию по месту регистрации. Напомним, что за 2016 год декларацию следует представлять по обновленной форме ().

Декларацию можно подать:

- в электронной форме с сайта ФНС России через Личный кабинет налогоплательщика;

- лично в налоговую инспекцию в бумажном виде или через уполномоченного представителя по доверенности;

- письмом по почте.

К декларации обязательно следует приложить:

- документы, подтверждающие получение дохода, облагаемого по ставке 13 процентов за налоговый период (справка 2-НДФЛ);

- документы, подтверждающие факт зачисления денежных средств на ИИС (платежное поручение из банка, договор с профессиональным участником об открытии ИИС, отчет профессионального участника о зачислении денежных средств);

- заявление на возврат налога с указанием банковских реквизитов налогоплательщика.

Проверка налоговой декларации и прилагаемых к ней документов, подтверждающих правильность расчетов и обоснованность запрашиваемого вычета, проводится в течение трех месяцев с даты их подачи в инспекцию. Сумма излишне уплаченного налога подлежит возврату по заявлению в течение одного месяца со дня его получения, но не ранее окончания камеральной налоговой проверки.

На граждан, представляющих налоговую декларацию исключительно с целью получения вычетов, установленный срок подачи декларации - не позднее 30 апреля следующего за отчетным годом - не распространяется. Такие декларации можно направить в любое время в течение всего следующего за отчетным года, без каких-либо налоговых санкций.

Подать декларацию на возврат НДФЛ можно в течение трех лет со дня его уплаты ().

Вычет на доходы по ИИС

Данный вид вычета будет интересен инвесторам, которые получают доход от инвестиционных операций.

Получить налоговый вычет на доход ( , ) можно только по окончанию договора на ведение ИИС, но не раньше чем через три года с момента заключения договора. Если расторгнуть договор ранее, то вся полученная прибыль от операций, проводимых на ИИС, подлежит обложению НДФЛ как по обычному брокерскому счету.

Воспользоваться вычетом на доход можно только при условии, что ни разу за весь срок действия договора налогоплательщик не воспользовался вычетом на взносы.

Данный налоговый вычет можно получить двумя путями:

- самостоятельно сдав декларацию в инспекцию;

- через профучастника, где был открыт ИИС. В данном случае он является налоговым агентом.

Для получения вычета через профучастника налогоплательщик должен представить ему справку из инспекции. В ней обязательно должна быть указана информация о том, что он не пользовался налоговыми вычетами на взносы на ИИС в течение всего срока действия договора и не имел других счетов ИИС.

После закрытия ИИС при выплате средств профучастник не будет удерживать НДФЛ с доходов. То есть при открытии счета в 2016 году первый вычет по доходу можно получить у налогового агента не ранее 2019 года и у инспекции не ранее 2020 года.

Важно помнить, что при заключении договора на ведение ИИС физлицо не обязано сразу выбрать вычет. Это можно сделать в любое время в течение действия договора. При этом следует помнить, что возвратить НДФЛ в случае выбора вычета на взносы можно только в течение трех лет.

Татьяна Калинина, финансовый консультант

Вы открыли ИИС. Уже внесли средства на счет. Купили акции или облигации. И ваши денежки уже работают и приносят прибыль. Пора получать налоговый вычет. Как это сделать?

В статье мы разберем пошаговый алгоритм действий по получению налогового вычета по инвестиционному счету. Что, куда и как нужно выполнить, чтобы получить законно причитающихся 13% от суммы внесенных средств на ИИС.

Итак, поехали.

Вкратце, весь механизм можно описать буквально в несколько шагов.

- Сбор необходимых справок и документов.

- Заполнение декларации по форме 3-НДФЛ.

- Предоставление пакета документов по пп.1-2 в налоговую.

- Получение денег.

Начнем по порядку.

Когда подавать декларацию?

По истечении отчетного периода. Если простыми словами, на следующий год. То есть, налоговый вычет за 2018 год, можно получить начиная с 2019.

Один важный момент. Вернуть деньги можно только в течении 3-х лет. Например за 2018 год можно получать налоговые вычеты в 2019-2021 годах. В 2022 году право на получение денег за 2018 год сгорает.

Можно воспользоваться правом на вычет за раз за предыдущие года. Если вы не подавали ни разу декларации за эти периоды. Например, если вы открыли ИИС в 2015 году. В 2018 заполняем три отдельных документа 3-НДФЛ за 2015-2017 гг.

Максимальная сумма возврата напрямую зависит от размера налогов, удержанных с вас в бюджет. Вы не сможете вернуть больше, чем уплатили.

Шаг 1. Сбор документов

Какие документы понадобятся?

Справка о доходах и уплаченных с них налогов по форме 2-НДФЛ. Получаем на месте работы. Если меняли в течении года место работы или имеете несколько источников дохода, то нужно (но не обязательно) взять несколько справок.

Не забываем, что вернуть можно только 13% от суммы внесенных средств. В некоторых случаях достаточно будет справки только с одного места работы.

Пример. За прошедший год было внесено на ИИС 200 тысяч рублей. С этой суммы можно вернуть 13% или 26 тысяч рублей. В течении года вы поменяли место работы. Нужны ли 2 справки или достаточно только одной?

Смотрим (вспоминаем, узнаем) сколько вы заработали в течении года и там и там. Примерно умножаем эту сумму на 13%. И если вы укладываетесь по одному месту работы, значит вторую справку 2-НДФЛ предоставлять в налоговую нет смысла.

Допустим, на предыдущей работе вы получали по 40 тысяч в месяц. Проработали полгода. Налогов было заплачено примерно 30 тысяч.

На текущей работе вы успели проработать только 3 месяца с з/п — 50 тысяч. Удержанных налогов на сумму — около 20 тысяч.

В таком случае лучше взять одну справку о доходах с первого места работы.

Договор с брокером о открытии ИИС (копия). Предоставляет только в первый раз. В следующие года не нужно.

Документы, подтверждающие факт зачисления средств на ИИС . Это может быть платежное поручение (при банковских переводах), либо приходно-кассовый ордер (при внесении наличными).

Самый простой способ — это распечатать все движение денег с личного кабинета банка, с которого вы проводили операции. Никаких печатей и подписей сотрудников банка не нужны.

Вот как это выглядит на моем примере:

Все реквизиты указаны. Как и есть отметка об исполнении банком вашего поручения. Этого вполне достаточно для налоговой.

Отчет брокера о движении средств и ценных бумаг на счете. Заказываем непосредственно у брокера. Нужна для налоговой, чтобы показать наличие денег на индивидуальном счете. Ведь можно было внести деньги, а потом в конце года благополучно их снять. И претендовать на налоговый вычет.

Заявление на возврат денег. С указанием банковских реквизитов счета, куда вы хотите получить деньги. Образец есть в любом отделении налоговой.

Шаг 2. Заполнение декларации

Документы собраны. Пора заняться заполнением декларации.

Здесь есть 2 варианта:

- заполнить самостоятельно и бесплатно;

- заплатить и все сделают за вас (ну или почти все).

Платная услуга заполнению декларации 3-НДФЛ стоит от нескольких сотен до нескольких тысяч. Все зависит от аппетита и наглости «конторок».

Некоторые люди, скорее всего по незнанию или по причине боязни неизвестности и возможных трудностей в заполнении, платят за услугу деньги.

Сама процедура самостоятельного заполнения сложностей не вызывает. И не займет много времени. Буквально полчаса. Ну максимум час — для самых «не быстрых»))).

Заказать декларацию за деньги или нет?

Есть такое выражение: Сэкономил, значит заработал.

Сколько стоит услуга? Например 600 рублей. Представьте, что за полчаса вы можете заработать 600 рублей. Не в шахте, не таская мешки с мукой, а просто сидя дома за компьютером. Согласились бы вы на такую подработку? Я бы точно согласился.

Тем более при заказе платных услуги, вы все равно потеряете время. Пока вас проконсультируют. Дополнительно нужно будет предоставить необходимый пакет документов для заполнения (сканы или фото). Данные паспорта, ИНН, справку о доходах, движение средств и прочее и прочее.

Для примера приведу прейскурант цен на услуги одного популярного сервиса.

В общем гораздо быстрее и выгоднее сделать все самому.

Итак, заполняем декларацию.

Для начала нужно скачать небольшую программу, «заточенную» под декларации физических лиц.

Создаем новый документ. И заполняем все необходимые поля.

Задание условий.

По умолчанию в этой закладке стоит все как надо. Но лучше проверьте. Должно быть как на картинке ниже.

Обратите внимание на поле «Номер корректировки». Изначально нужно поставить ноль. В ходе проверки вашей декларации налоговая может найти ошибки заполнения. В таком случае, при редактировании и исправлении указанных замечаний нужно будет поставить номер корректировки — «1».

Кстати, программа автоматически проверяет правильность заполнения полей и каждый раз предупреждает налогоплательщика о возможных ошибках при переключении между вкладками.

В предыдущем скриншоте у меня не было заполнено поле «Номер инспекции». Переходя на другое окно — система вывела вот такое сообщение.

Номер инспекции найдете в справочнике программы. Вводите номер вашего региона, а дальше выберете из предложенного списка.

Вкладка «Сведения о декларанте».

Все элементарно и интуитивно понятно — и добавить от себя нечего. Заполняем «Персональные данные» и «Адрес»

У многих затруднение вызывает поле ОКТМО. Что это за зверь такой? И где найти эти «волшебные числа»?

ОКТМО — это общероссийский классификатор территорий муниципальных образований.

Но нам это не важно. Главное, где узнать необходимый код.

Данные о ОКТМО есть в справке 2-НДФЛ, которую предоставляет вам работодатель.

Вкладка «Доходы, полученные в РФ».

Для физических лиц, уплачиваемые налоги по ставке 13%, выбираем вкладку 13. Нажимаем «зеленый плюс » — «Источники выплат». И вносим данные о работодателе. Информацию берем со справки 2-НДФЛ.

Соответственно, если несколько источников доходов. Заполняем несколько полей.

Сведения о доходах. Опять берем все данные из справки 2-НДФЛ. И вбиваем все один в один.

Обратите внимание на код дохода.

В 99% случаев у вас будет в справке стоять следующие кода:

- 2000 — получение заработной платы (обычно это оклад);

- 2002 — премия от работодателя;

- 2012 — отпускные.

Поэтому за один календарный месяц могут стоять 3 источника получения дохода.

После заполнения всех доходов по работодателю, сравниваем итоговые суммы в декларации с бумажной справкой 2-НДФЛ на наличие ошибок. Суммы должны сходится до копеек.

Помню несколько лет назад, при заполнении моей первой декларации на получение имущественного вычета, я допустил ошибку всего в несколько копеек. Через 3 месяца мне пришло уведомление из налоговой. Пришлось исправлять и относить декларацию второй раз (помните? номер корректировки 1). Вторую версию моей декларации налоговая проверяла еще почти 3 месяца. И месяц шли деньги до счета после проверки.

В итоге — вся эта процедура затянулась почти на 7 месяцев (вместо стандартных 4-х). Из-за нескольких лишних копеек.

Поэтому лучше потерять немного времени и проверить все досконально: до рублика и копеечки.

Последняя вкладка «Вычеты».

По идее нам нужно сразу перейти в «Инвестиционный и убытки по ЦБ».

Но хотел бы обратить внимание на вкладку «Стандартные». Если пропустить заполнение этого листа, в будущем налоговая может отклонить декларацию.

Стандартные налоговые вычеты — это . По умолчанию, вы получаете эти деньги на работе (если предоставили необходимые справки в бухгалтерию). А если точнее, с вас удерживают меньше налогов. На величину положенных вычетов.

Необходимо проставить данные в зависимости от вашего положения.

Если детей нет. То можете смело пропустить это поле.

Последний рывок. Вкладка «Вычеты» — -> Инвестиционные и убытки по ЦБ .

В поле: «Сумма вычета, предусмотренного пп.2 п.1 Ст. 219.1 НК РФ» — пишем сумму, внесенную Вами на ИИС за отчетный период.

На этом все. Заполнение декларации закончено. Остается только проверить на ошибки. Если все хорошо — выйдет окно «Проверка декларации успешно завершена»

Сохраняем себе на компьютер. Потребуется на будущее. Если нужно будет внести корректировки. Или на следующий год. Достаточно будет только отредактировать доходы и сумму внесенных на инвестиционный счет средств.

Шаг 3. Взаимодействие с налоговой

Личное посещение или по «старинке». Берете весь пакет документов, распечатываете декларацию и идем в налоговую. Берем,как в банке, талончик электронной очереди в нужное окно.

Как правило, весь процесс происходит достаточно быстро. Даже несмотря на наличие народа. В последние несколько лет, стояние в очереди занимает буквально 10-15 минут.

Отдаем все бумаги инспектору. И все. Переходим к следующему шагу.

Важно! В декларации 3-НДФЛ нужно проставить подпись и дату на каждом листе. Дата — это не время составления, а сдачи в налоговую. Поэтому лучше заранее не прописывать даты, а непосредственно в инспекции. Иначе вас просто «развернут обратно со старыми датами».

Шаг 4. Приятный — получение денег

Декларация подана. Остается только ждать.

По закону максимальный срок на проверку — 3 месяца с момента подачи декларации. И 30 дней на перевод денег на указанный в заявлении банковский счет.

Здесь уже от вас ничего не зависит.

Но есть несколько советов от «бывалого».

При подачи декларации в начале года — (январь-начало февраля) проверка в 95% случаев происходит быстрее в разы. Буквально 1-1,5 месяца. У моего знакомого весь цикл от подачи декларации до момента получения денег на счет занял 3 недели.

Связано это с «не сильной загруженностью» работников налоговой инспекции в начале года. Мало кто из налогоплательщиков бежит сдавать декларации сразу же после новогодних праздников. Пока раскачаются — проходит несколько месяцев. И основная масса документов «сыпется» в марте — апреле — мае. И здесь практически всегда нужно будет ждать максимально установленный срок.

Проблема немного в другом. Обычно работодатель может предоставить справку 2-НДФЛ не сразу после НГ. А немного позже. То же самое с брокером. При заказе справки — стандартный период ожидания несколько недель. И тоже не сразу. А обычно спустя месяц-полтора с начала года.

Как видите ничего сложного нет. Один раз пройдя такой цикл, не понимаешь, зачем платить лишние деньги за заполнение декларации 3-НДФЛ.

Можно еще ускорить весь процесс подготовки, заполнения и подачи декларации в налоговую. Если воспользоваться самим сайтом. На котором возможно проделать все вышеописанные процедуры не выходя из дома. Вплоть до подачи декларации без личного посещения инспекции. Но об этом в .

Индивидуальный инвестиционный счет (ИИС), в отличие от обычных брокерских счетов, позволяет получать гарантированный доход от государства в виде налогового вычета НДФЛ в размере 13% от суммы внесенных средств (более подробно об ИИС мы писали в статье ). Этот доход также называют инвестиционным вычетом. Для того чтобы получить его, необходимо составить декларацию 3-НДФЛ, приложив к ней необходимые документы, подтверждающие как наличие у вас ИИС, так и пополнение его в течение налогового периода, за который подается декларация.

К счастью, для выполнения этой процедуры сегодня вовсе необязательно посещать налоговые органы, выжидать в длинных очередях возможности пообщаться с сотрудниками ФНС, переживая каждый раз, чтобы документы оказались в порядке и их приняли. С появлением сервиса подачи декларации в электронном виде процесс ее составления и отправки упростился в разы, превратившись из бумажной волокиты в определенное удовольствие. Ведь всегда приятно получать деньги без лишней траты времени и нервов. Действительно, при определенных условиях (в зависимости от способа открытия и пополнения ИИС, а также от срока подачи декларации), всю процедуру оформления инвестиционного вычета можно осуществить, не выходя из дома.

В то же время, подача декларации через электронный сервис ФНС вызывает множество практических вопросов, в первую очередь потому, что не понятен до конца состав и формат электронных документов, которые предоставляются в налоговые органы взамен традиционным «бумажным» документам.

Данная статья составлена на основе реального опыта одного из наших клиентов при использовании электронных сервисов Личного кабинета ФНС и содержит минимальный набор действий, необходимых для оформления налогового вычета по ИИС.

Срок подачи декларации по ИИС

Законодательством установлен срок с 1 января по 30 апреля для подачи декларации за предыдущий год, однако его необходимо соблюдать только в том случае, если у вас были доходы, которые по закону необходимо декларировать (например, вы сдавали жилье в аренду). Если же вам необходимо только получить налоговые вычеты (в общем случае их может быть несколько), то подать декларацию можно в любое время в течение года.

Конечно, многие предпочитают не откладывать составление декларации в долгий ящик, учитывая, что срок ее камеральной проверки составляет 3 месяца. К тому же, полученные деньги можно сразу реинвестировать, увеличив как размер, так и общий доход портфеля инвестора. Однако, ранняя подача декларации тоже имеет свои недостатки. Дело в том, что для подтверждения доходов, описанных в декларации, используются справки 2-НДФЛ. Они присутствуют в Личном кабинете в электронном виде, однако появляются там не сразу, а по мере поступления информации о доходах в налоговые органы. С учетом нормативных положений, доходы за прошлый год появляются в полном объеме только начиная с июня текущего года.

Таким образом, при подаче декларации в электронном виде есть два варианта: сделать это сразу в начале года, выполнив при этом ряд дополнительных действий в части сбора справок 2-НДФЛ, либо подождать до июня, чтобы максимально избежать «бумажной работы». В первом случае налоговый вычет можно получить на банковский счет уже в апреле, во втором - не раньше сентября. Выбор, конечно же, за вами.

Документы на вычет по ИИС

Приведем итоговый перечень документов, которые необходимы для предоставления декларации в электронном виде. Иными словами, что может потребоваться предварительно получить «на бумаге», чтобы потом не возникло проблем на этапе заполнения декларации и при рассмотрении ее налоговыми органами:

Заявление на обслуживание на финансовых рынках (иногда его называют Генеральным соглашением);

Извещение об открытии индивидуального лицевого счета (в этом документе приводятся конкретные реквизиты созданного лицевого счета, соответствующего ИИС);

Справки 2-НДФЛ от каждого работодателя (только если декларация подается в начале года, т.е. в Личном кабинете еще не появилась информация о доходах за прошлый год);

Документы, подтверждающие открытие ИИС:

Платежное поручение или другой документ, подтверждающий внесение денег на ИИС (для каждого внесения в течение налогового периода).

У документов, подтверждающих открытие ИИС, точное название может отличаться в зависимости от брокера. Поэтому, если у вас возникают сомнения по поводу необходимости предоставления того или иного документа, то лучше его предоставить, т.к. отсканировать лишний документ проще, чем отнести его в налоговую (если декларацию не примут, то урегулировать все вопросы, скорее всего, придется «на месте»).

Тем не менее, чтобы избавить вас от лишнего труда, приведем перечень документов, которые не требуется предоставлять при оформлении инвестиционного вычета, т.к. практика общения с налоговыми органами показывает, что в них нет необходимости:

Документы на регистрацию ЭП

Документы на подключение к системе удаленного доступа QUIK

Брокерские отчеты (реестры поручений)

Уведомление о возможных рисках

Банковские реквизиты клиента

Что касается документа, подтверждающего пополнение ИИС, то его наличие у вас зависит, прежде всего, от того, каким способом вносились деньги. Если вы сделали это в офисе брокера (например, сразу при открытии ИИС), то документ должен быть у вас на руках. В остальных случаях необходимо съездить к брокеру и получить соответствующую «бумагу», заверенную печатью.

Таким образом, если вы оформляете декларацию не раньше июня (в Личном кабинете доступны электронные справки 2-НДФЛ) и на руках есть документ, подтверждающий внесение денег на ИИС в течение налогового периода, то всю процедуру по заполнению и отправке декларации можно осуществить, не выходя из дома. В остальных случаях от вас потребуется предварительно получить и отсканировать (либо сфотографировать в хорошем качестве) недостающие документы.

Декларация по ИИС

Сначала мы попадаем на форму авторизации. Наиболее удобным способом является вход через портал «Госуслуги». Если у вас нет учетной записи на этом портале, рекомендуем ее получить, т.к. там очень много полезных сервисов и они постоянно развиваются. Впрочем, на сайте ФНС возможны различные варианты авторизации, все они подробно описаны в разделе «Как получить доступ к сервису».

-

Все необходимые сервисы находятся в разделе «Жизненные ситуации». Прежде всего, для подачи любых документов в электронном виде, необходимо получить электронную подпись (ЭП):

Если у вас уже есть ЭП, зарегистрированная в Личном кабинете, то можете сразу переходить к п. 5.

После перехода в раздел получения ЭП необходимо выбрать вариант хранения электронной подписи. Рекомендуется оставить вариант, предложенный по умолчанию (хранение в защищенной системе ФНС России), в таком случае вы сможете использовать полученную ЭП на любых устройствах в течение года.

Ниже отображаются основные ваши реквизиты, как владельца ЭП. Как правило, они заполняются автоматически, если вы указали их ранее на портале «Госуслуги», необходимо просто проверить правильность. Если что-то требует корректировки, то это можно сделать в разделах «Контактная информация» и «Персональные данные», которые расположены на этой же форме сверху.

Проверив правильность реквизитов, необходимо ввести пароль к сертификату ЭП, после чего отправить запрос на его создание.

Как правило, генерация сертификата ЭП занимает продолжительное время (в зависимости от настроения и текущей загрузки серверов ФНС процесс может затянуться на несколько часов). К сожалению, Личный кабинет не позволяет выполнить дальнейшие действия по заполнению декларации без ЭП, поэтому рекомендуем не сидеть в ожидании у экрана, а просто вернуться к Личному кабинету через какое-то время. О готовности сертификата ЭП всегда можно узнать на той же форме, где отправлялся запрос на его получение:

Убедившись, что сертификат ЭП успешно получен, вновь переходим в раздел «Жизненные ситуации» и нажимаем «Подать декларацию 3-НДФЛ» (используем любую из ссылок, поскольку она встречается несколько раз). В появившейся форме выбираем действие «Заполнить новую декларацию онлайн»:

Прежде всего, необходимо выбрать год, за который подается декларация. На момент написания данной статьи были доступны справки о доходах до 2017 года включительно, поэтому весь пример построен на заполнении декларации за этот налоговый период:

На следующем шаге, как правило, ничего менять не нужно. Если у вас были доходы от иностранных источников, то необходимо установить соответствующий флажок:

Следующий шаг предлагает отметить типы налоговых вычетов, которые вы хотите получить. Кроме инвестиционного вычета, которому посвящена данная статья, очень часто используются всевозможные социальные вычеты. Например, если вы проходили платное лечение, не поленитесь попросить у медицинского учреждения необходимые документы (договоры с актами, чеки, справку для предоставления в налоговые органы, копию лицензии), чтобы получить дополнительный приятный бонус к вашему инвестиционному вычету.

Следующий шаг предназначен для указания налогооблагаемых доходов, которые были за отчетный период. Именно исходя из них будет формироваться итоговая сумма вычета, ведь она не должна превышать сумму уплаченных в бюджет налогов.

Согласно ст. 29, п.4 НК РФ, в декларации допускается не указывать доходы, с которых налог был полностью удержан налоговым агентом (организацией, которая вам эти доходы выплатила), если это не препятствует получению предусмотренных законом налоговых вычетов. Исходя из этого, можно дать ответ на один из самых популярных среди начинающих инвесторов вопросов: нужно ли указывать в декларации доходы, полученные в форме дивидендов, ведь с них также удерживается налог? Дело в том, что к доходам в виде дивидендов налоговые вычеты вообще не применяются, поскольку они позиционируются, как доходы от долевого участия в организациях (ст. 210, п.3 НК РФ). Соответственно, указание в декларации дивидендов не требуется и не имеет никакого смысла, если брокер добросовестно удержал с них налог. Совсем другая ситуация с доходами, полученными, к примеру, в виде заработной платы. Если их не указать в декларации, ссылаясь на то, что работодатель с них уже удержал налог, то это будет препятствовать получению налогового вычета (попросту говоря, «вычитать» будет нечего).

Как мы уже писали в начале статьи, ближе к середине года в Личном кабинете появляются сведения о доходах за предыдущий год. В этом случае не только отпадает необходимость получения «бумажных» справок 2-НДФЛ, но и становится доступным автоматическое заполнение в декларации сведений о доходах. Таким образом, самый трудоемкий шаг по отражению в декларации доходов может быть сведен просто к нажатию одной кнопки. Настоящая магия!

Если же вы, как добросовестный налогоплательщик, решили подать декларацию в начале года, то у вас на руках должны быть заранее подготовленные справки 2-НДФЛ от каждого работодателя. Необходимо вручную перенести оттуда сведения о доходах, используя действия на форме «Добавить источник», «Добавить доход». Ниже приведен пример заполнения.

Наконец, мы можем перейти к приятной части заполнения декларации. На данном шаге указывается сумма инвестиционного вычета (сумма, на которую был пополнен ИИС в течение налогового периода), а также других налоговых вычетов, если они были отмечены на шаге 8. По каждому из вычетов прикрепляются сканы подтверждающих документов. Более подробно необходимые документы для инвестиционного вычета мы описали в начале статьи. Также здесь можно прикрепить сканы справок 2-НДФЛ, если декларация подается в начале года, чтобы избежать потом лишних вопросов и уточнений со стороны налоговой.

После заполнения информации по вычетам и прикрепления необходимых документов переходим к завершающему шагу, где необходимо окончательно проверить декларацию перед ее отправкой. Для начала можно посмотреть итоговую сумму налогового вычета и раскрыть подробно все составляющие, из которых она была рассчитана. Напоминаем, что максимальная сумма инвестиционного вычета составляет 52000 рублей, однако при наличии социальных и других типов вычета итоговая сумма может получиться больше.

При необходимости можно посмотреть декларацию в печатном виде, сохранив ее в pdf-формате.

Ниже на форме располагается список файлов, прикрепленных на предыдущем шаге. Далее можно ввести пароль к сертификату ЭП, который был указан на шаге 4, и выполнить окончательную отправку декларации.

Для того, чтобы получить инвестиционный и другие вычеты, указанные в декларации, на конкретный банковский счет (который должен обязательно принадлежать налогоплательщику), необходимо оформить заявление о возврате суммы излишне уплаченного налога, указав там реквизиты для выплаты.

Сделать это можно в Личном кабинете в разделе «Мои налоги». Как правило, сразу после поступления электронной декларации в налоговые органы становится доступным раздел «Переплата» с суммой полученного налогового вычета и кнопкой «Распорядиться». Соответственно, не нужно дожидаться окончания камеральной проверки декларации. Функционал Личного кабинета позволяет как зачесть переплату в счет задолженности по налогам, так и указать банковские реквизиты для получения «на карточку».

Результаты камеральной проверки декларации, а также статусы обработки других документов (в том числе, заявления на возврат) можно отслеживать в Личном кабинете в разделе «Сообщения»:

В конечном счете камеральная проверка должна перейти в статус «Завершена»:

Что касается заявления о возврате суммы излишне уплаченного налога, то по нему также должен быть сформирован ответ от налоговой. Впрочем, о положительном решении вы скорее всего узнаете раньше, чем ответ появится в личном кабинете, увидев поступление денег на банковский счет.

Если по каким-то причинам информация и статусы в Личном кабинете не обновляются в указанные сроки (у налоговых органов есть 3 месяца на камеральную проверку декларации и еще 1 месяц на выплату налогового вычета), всегда можно отправить обращение в ФНС в произвольной форме, не обязательно для этого звонить или приезжать. Достаточно в разделе «Жизненные ситуации» зайти в подраздел «Прочие ситуации». После перехода по ссылке «Нет подходящей ситуации» откроется форма для ввода произвольного обращения в ФНС. После его отправки вам обязаны предоставить ответ в течение 30 дней.

Переходим на сайт Федеральной налоговой службыwww.nalog.ru , и в разделе «Физические лица» переходим в Личный кабинет:

Выводы

Как видите, оформление налогового вычета по ИИС, не несет никаких трудностей, если знать основные нюансы по использованию Личного кабинета ФНС и четко понимать, какие документы от вас потребуются. Если раньше для сбора всех необходимых документов и «похода» в налоговую требовалось выделить минимум пол дня, то теперь, с появлением современных электронных сервисов, на это потребуется не более часа, что однозначно стоит заработанные 52000 рублей.

Надеемся, что данная статья поможет существенно сэкономить ваше время.

Если статья была Вам полезной, поставьте лайк и поделитесь ей с друзьями!

Индивидуальный инвестиционный счет — пожалуй, одна из немногих действительно хороших вещей, которые сделало наше правительство для частного инвестора и развития сферы инвестиций.

Чем так привлекателен этот способ инвестирования? ИИС дает возможность получить налоговые льготы, инвестируя на фондовом рынке. За рубежом, например в США, Великобритании и других странах подобные счета существуют уже давно. Для россиян возможность открывать индивидуальные инвестиционные счета появилась недавно — с 2015 года. На текущий момент этим инструментом пользуется уже порядка 180 тысяч инвесторов.

Что такое индивидуальный инвестиционный счет?

ИИС — это особый тип счета, на который можно приобретать ценные бумаги, и который дает право на получение налогового вычета или льготного налогообложения доходов от инвестиций. Его можно открыть у брокера или в управляющей компании.

Но такой способ инвестирования имеет ряд особенностей и ограничений:

- Чтобы получить льготу, инвестиционный счет должен быть открыть не менее 3 лет. Максимальный срок работы не ограничен.

- Счет можно закрыть в любой момент до истечения трех лет и забрать деньги и прибыль, но при этом вы потеряете налоговые льготы. Поэтому, чтобы не потерять право на вычет, деньги на счете необходимо держать минимум три года. Частичный вывод средств без закрытия ИИС тоже не предусмотрен.

- Начало отсчета трех лет начинается с даты открытия счета.

- Физическое лицо может открыть на себя только один инвестиционный счет.

- Максимальная сумма, которую можно внести на ИИС в течении года, ограничена величиной 400 000 рублей в год (Update : с 2017 года величина повышена до 1 млн. рублей). Минимальная сумма для открытия и пополнения не установлена. При этом открытие счета не обязывает вас сразу вносить на него деньги (за исключением случая, когда ИИС открывается в УК в рамках доверительно управления). Деньги можно внести позже в любой момент. Взносы можно делать сразу или постепенно, например ежемесячно или ежегодно. Это никак не ограничивается. Главное, чтобы сумма ваших взносов за год не превысила максимальный лимит. Счет можно пополнить только деньгами и только в рублях.

- На ИИС можно получать инвестиционный доход, приобретая различные финансовые инструменты: акции, облигации, еврооблигации, фьючерсы, опционы, а так же валюту. В рамках открытия ИИС в УК доступно доверительное управление. Финансовые инструменты, которые торгуются на зарубежных биржах, купить не получиться. Перечень доступных финансовых инструментов может отличаться в зависимости от брокера.

- Приобретать какие-то ценные бумаги совсем не обязательно. Можно внести деньги и оставить их «лежать» на счете. Право на получение вычета при этом не исчезает.

- Средства и ценные бумаги на ИИС, так же как и на брокерском счете, не страхуются АСВ.

Налоговые вычеты по ИИС

Главным плюсом индивидуальных инвестиционных счетов является возможность получения инвестором налоговых вычетов. Предусмотрено два типа вычетов на выбор: на взносы и на доход.

Вычет на взносы на индивидуальный инвестиционный счет

Суть этого налогового вычета заключается в том, что инвестор получает право вернуть уплаченный НДФЛ в размере 13% от внесенной на ИИС суммы. Однако при максимальной величине взноса 1 млн. рублей, сумма налогового вычета распространяется только на сумму до 400 000 рублей. Этот тип подходит только тем, кто имеет официальные доходы и платит налог на доходы физических лиц.

Величина вычета рассчитывается по следующей формуле: Сумма взноса за год * 13%. Максимальная сумма взноса на счет за год составляет 1 млн. рублей. Но сумма, на которую распространяется налоговая льгота, ограничена 400 т.р., поэтому вычет не может превысить 52 000 рублей.

С другой стороны сумма вычета ограничена уплаченным НДФЛ. Если сумма уплаченного инвестором налога за год составила 45000 рублей, то и вернуть можно только 45 000, а не 52 000, даже если внесли на счет все 400 000 рублей. «Не истраченный» вычет на следующие налоговые периоды не переносится.

Вычет можно получить только за тот год, в котором были взносы.

Деньги можно получить только в следующем году. То есть, если вы открыли ИИС и внесли деньги в 2016 году, то подать документы и получить вычет вы сможете только в 2017 году. При этом возвращается НДФЛ, который был уплачен в год взноса, то есть за 2016 год.

При закрытии ИИС после трех лет полученный доход облагается налогом 13% как на обычном брокерском счете. В случае, если вы получили налоговый вычет, а потом закрыли ИИС раньше трех лет, налоги придется вернуть в бюджет с учетом пеней и штрафов.

Вычет на доход

Этот тип вычета освобождает инвестора от уплаты налога на доход, полученный на ИИС. В отличие от первого типа, в этом случае сумма вычета не ограничена. Такой тип вычета подходит тем, кто не имеет официальных доходов, а значит не уплачивает НДФЛ.

Вычет выражается в том, что при закрытии ИИС ваш брокер или УК, которые являются налоговыми агентами, не удерживают с вас налоги на доход, полученный от инвестиций. Так же этот тип вычета подойдет тем, кто получает высокий доход от торговли на ИИС, и экономическая выгода от освобождения от уплаты налога больше, чем от вычетов на взносы.

Как и где открыть ИИС?

Индивидуальный инвестиционный счет можно открыть у брокера или в управляющей компании. На данный момент достаточно много участников предлагают своим клиентам открыть такой счет.

Открытие ИИС у брокера

Открыв счет у брокера, инвестор получает доступ к финансовым инструментам, торгующимся на бирже: акции, облигации, валюта, деривативы, ETF. Среди брокеров в рейтинге по количеству открытых ИИС лидируют Сбербанк, Финам, Открытие, БКС.

Открыть счет у брокера не сложнее, чем в банке. Для этого достаточно обратиться в офис компании с паспортом и подписать необходимые документы. Некоторые брокеры дают возможность удаленного открытия ИИС, для этого нужно иметь учетную запись сайта «Госуслуги». В этом случае посещать офис не потребуется.

При выборе брокера необходимо учитывать несколько важных параметров:

- надежность и величина брокера;

- удобство работы с брокером;

- минимальная сумма для открытия счета;

- доступ на биржи (Московская, Санкт-Петербургская) и секции биржи (фондовая, срочная, валютная);

- тарифный план: величина комиссии за сделку, абонентская плата за обслуживание брокерского счета и счета депо,плата за торговые терминалы;

- иные комиссии (за ввод/вывод средств, подачу облигаций к оферте и т.д.).

Более подробно про выбор брокера для инвестирования можно почитать . А в этой статье я просто приведу сравнительную таблицу тарифов первых четырех брокеров по количеству открытых ИИС.

Дополнительно скажу, что это не самые выгодные тарифы на рынке. Можно найти брокеров с более выгодными условиями.

Дополнительно скажу, что это не самые выгодные тарифы на рынке. Можно найти брокеров с более выгодными условиями.

Открытие ИИС в управляющей компании

Про открытие инвестиционного счета в управляющей компании необходимо рассказать отдельно. Открытие ИИС в УК предусматривает заключение договора доверительного управления, в рамках которого законодательством запрещено приобретение ПИФов той УК, у которой открыт ИИС. А покупать фонды чужой УК компания вряд ли будет. Поэтому по факту единственным инструментом остается какая-нибудь стратегия доверительного управления.

Сейчас управляющие компании предлагают множество различных стратегий. Но прежде чем отдавать деньги в ДУ, необходимо хорошо разобраться в том, что вам предлагают и за какую цену. ДУ — это не самый дешевый способ инвестирования как с точки зрения комиссий, так и с точки зрения порога входа. Компетентность и добросовестность управляющего тоже будет проверить затруднительно.

Какой тип ИИС выбрать?

Выбор типа ИИС зависит от многих факторов, но в первую очередь — от вашей личной ситуации. Например, если у вас нет официальных доходов, с которых вы платите НДФЛ, или их величина минимальна, то тут выбор очевиден — ИИС с вычетом на доход (второго типа).

А вот если у вас есть официальный доход и уплаченный НДФЛ существенный, то тут есть о чем подумать. Выгода от использования того или иного типа вычета зависит в основном от двух факторов: времени и доходности.

Я приведу пару примеров. Мы инвестируем 400 000 в год и получаем максимальный налоговый вычет. Доходность 10% годовых. Какой тип ИИС будет выгоднее? Для этого я воспользуюсь своим калькулятором. Калькулятор показывает, что при таких условиях использование первого типа вычета выгоднее при сроке инвестирования до 13 лет. Если больше — лучше выбрать второй.

Теперь возьмем доходность 15%. В этом случае второй тип ИИС становится выгоднее гораздо раньше — на 9 году инвестирования.

Можно заметить, что с увеличением прибыли увеличивается налоговый вычет на доход, который превышает фиксированный вычет на взносы. Поэтому, чем больше срок инвестирования и предполагаемая доходность, тем второй тип ИИС становится выгоднее.

Итого, первый тип лучше подойдет тем, кто:

- имеет официальные доходы и платят существенный НДФЛ

- консервативным инвесторам, которые предпочитают

- чей горизонт инвестирования до 7-10 лет.

Второй тип лучше подходит для тех, кто:

- не имеет официальных доходов и не платит НДФЛ, либо он ничтожно мал;

- планирует, что его прибыль от торговли превысит сумму вычета на взносы;

- имеет длительный горизонт инвестирования от 7-10 лет и более.

К счастью, вы не обязаны выбирать тип вычета сразу. Это можно сделать на третий год с момента открытия счета. Но совмещение двух вычетов одновременно невозможно. Если вы получили вычет на взносы, то вычет на доход уже не получите.

Как получить налоговый вычет по ИИС?

Порядок получения налогового вычета зависит от типа выбранного вычета.

Для получения вычета на взносы

- Получить документ, подтверждающий получение дохода, облагаемого по ставке 13% — справку 2-НДФЛ у вашего налогового агента (например, работодателя).

- Подготовить документы, подтверждающие открытие ИИС (копия договора с брокером об открытии инвестиционного счета) и платежные документы, подтверждающие перечисление денежных средств (платежное поручение, отчет брокера о зачислении средств).

- Заполнить декларацию 3-НДФЛ.

- Оформить заявление на возврат уплаченного налога.

- Подать декларацию 3-НДФЛ вместе с вышеперечисленными документными и заявлением в налоговую инспекцию по месту учета.

Декларацию можно представить в налоговую в бумажном или в электронном виде.

Декларацию можно представить в налоговую в бумажном или в электронном виде.

Для заполнения декларации 3-НДФЛ можно скачать шаблон формы с сайта ФНС nalog.ru за соответствующий налоговый период, распечатать и заполнить ее вручную.

Распечатанную декларацию в бумажном виде и копии документов необходимо представить в налоговую инспекцию. Сделать это можно явившись туда лично, отправить письмом по почте или через уполномоченного представителя.

Но гораздо легче отправить декларацию вместе с документами в электронном виде. Чтобы заполнить декларацию, можно воспользоваться программой «Декларация» и выгрузить из нее готовый файл в формате xml.

Второй вариант — заполнить декларацию в личном кабинете налогоплательщика на сайте ФНС.

Существует миф, что 3-НДФЛ нужно подать в налоговую строго до 30 апреля. Это правило справедливо только в случае, если вы декларируете свой доход за прошедший год. В случае отправки декларации на возврат подоходного налога, это можно сделать в течение трех лет, после того как вы его уплатили.

После отправки необходимо ожидать проверки ваших документов налоговой инспекцией (до 3-х месяцев). В случае успеха денежные средства перечисляются на ваш банковский счет.

При заполнении и отправке декларации 3-НДФЛ и документов можно столкнуться с различными трудностями и вопросами, особенно если вы ранее этого никогда не делали. Чтобы вам было легче справиться с этой задачей, воспользуйтесь пошаговой . В ней подробно описаны все этапы, которые необходимой пройти, чтобы получить налоговый вычет на взносы на индивидуальный инвестиционный счет.

Для получения налогового вычета на доход необходимо сделать следующее:

- Перед тем как закрыть ИИС (не ранее трех лет) запросить в налоговой инспекции справку о том, что вы не пользовались налоговым вычетом на взносы в течении всего срока работы договора.

- Предоставить данную справку своему брокеру или УК. При закрытии ИИС ваш налоговый агент не удержит с вас налог на доход.

Что еще нужно знать про индивидуальный инвестиционный счет?

- Для получения налогового вычета уже в следующем году можно внести деньги до 31 декабря текущего года включительно.

- ИИС можно открыть сейчас, даже если вы не планируете пополнять его в ближайшие несколько лет. Счет может оставаться пустым неограниченное количество времени. Зато отсчет трех лет начнется с момент заключения договора.

- На ценные бумаги, купленные на индивидуальный инвестиционный счет, не действует налоговая льгота долгосрочного владения бумагами.

- Можно вернуть НДФЛ, уплаченный не только по зарплате. Возврату подлежит любой налог на доходы физических лиц, уплаченный по ставке 13%, например имущественный, по ценным бумагам или от аренды недвижимости. Исключение составляют дивиденды.

- ИИС можно перевести к другому брокеру. Для этого у нового брокера открывается новый счет и на него переводятся ценные бумаги (нового брокера нужно уведомить об открытом ИИС). На перевод счета отводится 30 дней.

- На всем сроке работы счета налог на доход не взимается. Это происходит только при закрытии ИИС (за исключением получения вычета на доход).

- и купоны корпоративных облигаций, купленных на ИИС, облагаются налогом 13%. Купоны государственных, муниципальных и субфедеральных облигаций налогом не облагаются.

- Управляющие компании не могут инвестировать более 15% средств счета в банковский депозит.

- Дивиденды и купоны по умолчанию приходят на ИИС. Это не считается как пополнение. Некоторые брокеры позволяют выбрать клиенту зачисление на банковский счет. Таким образом можно «вывести» часть средств несмотря на запрет.

Особенности работы

Так как вносить деньги на инвестиционный счет можно не сразу, то возникают различные варианты. Ниже изображены четыре различных варианта по времени открытия ИИС и внесения взносов.

Открыв счет в декабре, и внеся деньги до конца года, уже в следующем году можно получить 52 000 рублей. Если промедлить и внести деньги на месяц позже, в январе 2017, вычет придется ждать около 1,5 лет.

Законом не запрещается вносить деньги в последний месяц третьего года работы договора. Поэтому через месяц можно закрыть ИИС, получить деньги обратно плюс налоговый вычет. Доходность такой операции составит 26% годовых.

Итого, индивидуальный инвестиционный счет — отличный инструмент для тех, кто желает приумножить свои сбережения, инвестируя на фондовом рынке, и готов вложить деньги на несколько лет.

Итого, индивидуальный инвестиционный счет — отличный инструмент для тех, кто желает приумножить свои сбережения, инвестируя на фондовом рынке, и готов вложить деньги на несколько лет.

Для повышения интереса со стороны населения к финансовым рынкам, в 2015 году появилась госпрограмма, предусматривающая открытие специального счета у брокера или управляющей компании — индивидуального инвестиционного счета (ИИС) — с целью получить освобождение дохода по операциям с ценными бумагами от налога, либо получить возврат 13% от суммы пополнения счета. За первый год программы, ИИС открыли 88 907 человек.

Что такое вычет по счету ИИС?

Есть несколько правил для тех, кто хочет воспользоваться преимуществами данного инструмента:- ИИС может быть только один. Однако, данный счет можно перевести от одного брокера к другому.

- Максимальная сумма вычета, которую можно получать ежегодно — 52 000 рублей (13% от 400 000 рублей).

- Пополнить ИИС можно в любой момент до конца календарного года. Максимальная сумма пополнения 1 000 000 рублей ежегодно.

- Для возврата денежных средств, требуется официальное подтверждение доходов и сумма НДФЛ, уплаченная в бюджет за период.

- ИИС должен существовать не менее 3х лет. При закрытии счета ранее этого срока придется вернуть уже полученную сумму вычета от государства обратно в бюджет.

Калькулятор расчета вычета по НДФЛ подскажет, сколько вам должно государство.

При необходимости вы сможете обратиться к специалистам компании НДФЛка , которые помогут вам вернуть деньги.

Какой вариант ИИС выбрать?

Если ваша цель получать ежегодно доход в сумме до 52 000 рублей за счет возврата налога, вы ориентируетесь на рост стоимости актива (акций, облигаций, валюты), тогда вариант с ежегодным вычетом для вас более предпочтительный.Если вы уже знакомы с финансовым рынком и имеете опыт самостоятельной работы с аналогичными инструментами, тогда выбирайте вариант освобождения операций с ценными бумагами от налогообложения.

Для открытия ИИС у брокера достаточно прийти в офис, подписать анкету и пару договоров, после чего вы становитесь клиентом брокера, получаете доступ в личный кабинет для удаленного управления своими счетами и средствами. Многие брокеры предлагают дистанционное открытие счета.

Схематичная последовательность шагов при инвестировании с использованием ИИС:

Что еще важно знать про ИИС

Срок инвестирования — 3 года. Счет можно открыть и закрыть в любой момент, ограничений нет. То есть, если вы зачислили деньги на счет ИИС и они вдруг резко понадобились, то деньги со счета выводятся и счет закрывается. Если вы уже получили вычет, то его придется вернуть.Когда ИИС «исполнится» 3 года, его вовсе не обязательно закрывать, а можно продолжать использовать для операций с ценными бумагами и делать возвраты НДФЛ и далее.

Деньги — открытие счета и его ведение у брокера — бесплатно. ИИС — это прекрасная возможность познакомиться с брокером, оценить его услуги и сервисы, качество аналитической поддержки, удобство личного кабинета и торговых систем.

И нвестиции в рублях — вкладываясь в биржевые инструменты, вы сможете получать дополнительный доход.

Пример:Инвестиции в иностранной валюте. Диверсификация ваших вложений в валютные активы помогут исключить риск снижения курса рубля.Если вы откроете банковский депозит, то сможете заработать 5,74% за год*. 400 000 * 5,74% = 22 960р.

Если вы откроете ИИС и приобретёте облигации федерального займа**, то получите доход по облигациям 7,52% (30 080р.) возврат НДФЛ 13% (52 000р.). Совокупный доход составит 82 080р.

Если рассмотреть высокодоходные облигации со ставкой в 14% годовых***, то это 56 000 купонного дохода и 52 000 возврат НДФЛ. Ваш доход составит, таким образом, 108 000р.

Удобство. Все, кто сталкивался с налоговыми инспекциями, помнят очереди, бумажные декларации и т.д. Сейчас все намного проще: брокер готовит документы, клиент через кабинет налогоплательщика подает эти документы в электронном виде, и после проверки получает возврат НДФЛ на свой банковский счет — текущий или счет, «привязанный» к пластиковой карте. Далее, инвестор может распоряжаться деньгами по своему усмотрению.

* Средневзвешенная процентная ставка по привлеченным кредитными организациями вкладам (депозитам) физических лиц и нефинансовых организаций в рублях от 1 года до 3 лет по состоянию август 2018. Источник ЦБ РФ.

** ОФЗ-24019-ПК. Доходность к погашению 7,52%. Расчет не включает комиссии и налоги.

*** Облигации: ООО «Легенда», 001Р-01. ISIN RU000A0ZZCV0. Ставка текущего купона 14%.

Данные предоставляются исключительно для целей ознакомления и не являются основанием для принятия финансовых и иных решений.

- ЕГЭ по истории: разбираем задания с учителем Время егэ по истории

- Готовимся к ЕГЭ: видеоуроки по физике Плюсы видеоурока ЕГЭ по математике от «Школково»

- Результаты огэ по паспортным данным

- Новосибирский государственный университет Нгу бюджетные места проходной балл

- московский городской педагогический университет

- Оффшорные зоны: классификация, особенности и полный список офшорных зон

- Историческая грамматика русского языка, ее предмет и задачи

Live Journal

Live Journal Facebook

Facebook Twitter

Twitter